Golpes envolvendo cartão de crédito e Pix assombram os brasileiros

- Atualizado 9 de julho de 2024

COMPARTILHE

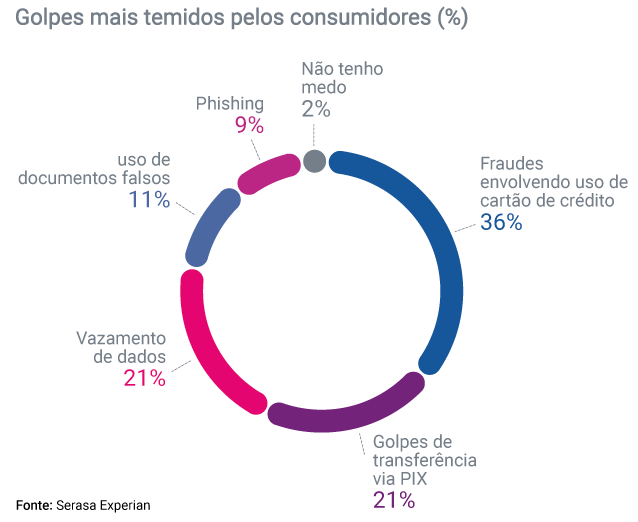

Fraude envolvendo uso de cartão de crédito e relacionada com transferências via Pix são os mais temidos pelos consumidores, segundo uma pesquisa feita pela Serasa Experian. Dados do “Relatório de Identidade Digital e Fraude 2024” indicam que quatro em cada 10 pessoas já sofreram fraude no Brasil (42%). Desses, 57% tiveram perda financeira de R$ 2.288 em média. Já para as empresas, a preocupação sobre a recorrência de golpes aumentou 58% em um ano.

Leia mais: Cuidado, é golpe! Polícia prende quadrilha que aplicava golpe do consignado em Niterói

– O avanço tecnológico é um ganho irrefutável para todos, mas, na mesma medida, os criminosos também se aprimoram para aproveitar as brechas dos consumidores, além dos sistemas que as empresas eventualmente deixam. Tanto consumidores quanto empresas devem estar vigilantes e utilizar todas as ferramentas disponíveis para proteger suas informações e transações. Por não existir uma bala de prata que blinde toda e qualquer transação, apenas a proteção em camadas é capaz de garantir a segurança de todos – afirmou o Diretor de Autenticação e Prevenção à Fraude da Serasa Experian, Caio Rocha.

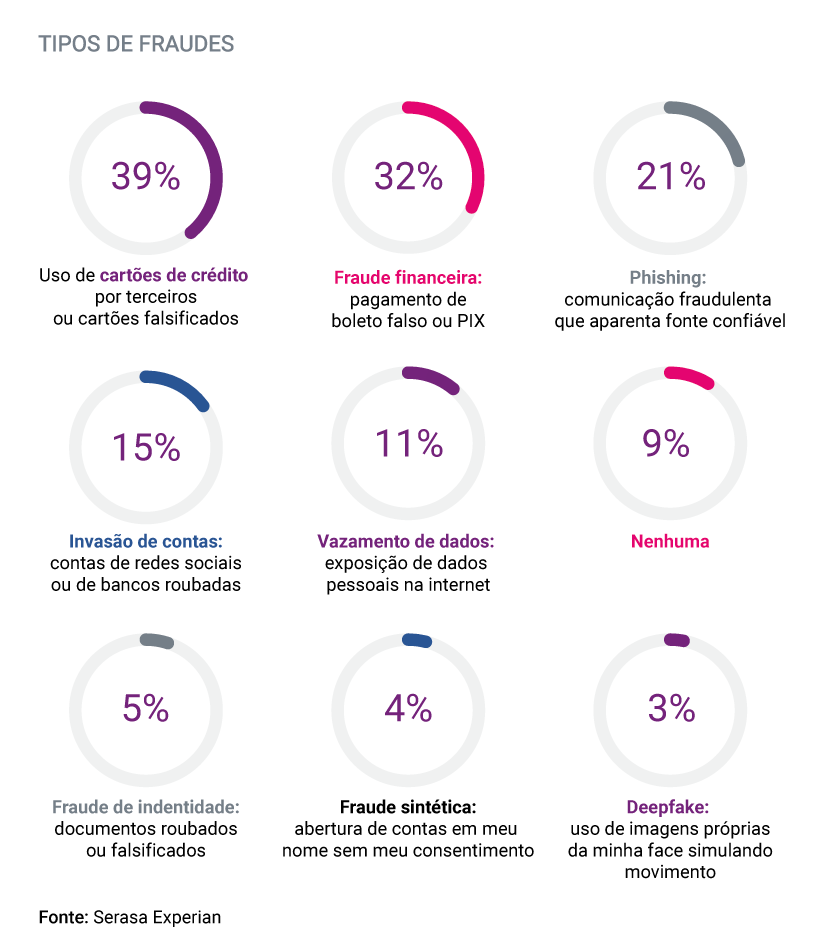

Os tipos de golpes mais relatados pelos consumidores foi o de “uso de cartões de crédito por terceiros ou cartão falsificado” (39%). Já o mais temido envolve, além de meios de pagamento, vazamento de dado.

Ranking dos tipos de golpes mais relatados pelos consumidores, segundo a pesquisa:

Ainda de acordo com dados do estudo, após sofrer uma fraude, 87% dos respondentes disseram que a preocupação com o tema “aumentou”. O percentual vai para 91% quando considerado o recorte de pessoas que tiveram perda financeira.

Segundo a pesquisa, do total de 42% das pessoas que sofreram fraudes, o percentual cresce mais na classe B, onde o mesmo índice atinge 46%; e diminui na classe C, que apresenta índice de 35% das pessoas se identificando como vítimas de golpes. Caio Rocha informou que os golpes visam brasileiros com maior poder aquisitivo para ampliar seus ganhos, mas a fraude ocorre em qualquer faixa de renda:

– Quando observamos as diferenças do índice por faixa etária, o estudo registrou que os 50+ aparecem com o maior índice de fraude (48%). Não há diferenças significativas entre as regiões do Brasil, mas há um índice maior de vítimas no interior (46%) do que nas capitais e regiões metropolitanas (40%) – informou.

No quesito prevenção, a pesquisa revelou que as empresas consideram as “camadas” essenciais de proteção, sendo as principais “Análise de Documentos” (49%), “Análise de Score de Clientes” (36%), “Análise de Score das Empresas” (28%), “Análise de operações de cartões de crédito” (22%) e “Análise de Dispositivos” (19%). Confira o ranking completo:

A pesquisa foi feita a partir de entrevistas com 804 pessoas das quais 45% são da região Sudeste, 26% da Nordeste, 15% da Sul, 8% da Norte e 7% da Centro-Oeste e sendo 51% homens e 49% mulheres.

Ranking dos golpes mais temidos:

A maioria dos respondentes pertence à Classe B (50%), seguido pela Classe C (32%) e Classe A (18%). Quanto à faixa etária, a pesquisa também foi bastante abrangente, com 26% dos entrevistados tendo 50 anos ou mais, 22% entre 30 e 39 anos, 20% de 18 a 24 anos, 19% de 40 a 49 anos e 13% de 25 a 29 anos.

Já entre empresas, foram entrevistadas 331 pessoas jurídicas (PJs), das quais 49% são da região Sudeste, 20% da Nordeste, 16% da Sul, 9% da Centro-Oeste e 6% da Norte.

Do total de empresas respondentes, 71% são “privadas e nacionais”, 16% “privadas e multinacionais” e 13% “estatais”. Em relação ao segmento das companhias, 60% são de “Serviços”, 18% de “Comércio Varejista”, 5% de “Comércio Atacadista” e 5% de “outros”. O porte das empresas se dividiu em “Micro” (37%), “Pequena” (21%), “Grande” (16%), “Acima de 1.000” (15%) e “Média” (12%).

COMPARTILHE